Opinión

Falsas soluciones frente a la burbuja del alquiler: el gran tabú europeo

El decreto sobre la moratoria de alquileres anunciado ayer muestra la centralidad de la lucha por el derecho a la vivienda en tiempos del coronavirus.

Con la paralización de gran parte de la actividad económica por culpa de la epidemia del Covid-19, muchas de las personas que están pagando una hipoteca o viviendo de alquiler van a tener francas dificultades para seguir haciéndolo. La cuestión de la vivienda vuelve a ser un punto donde convergen las tensiones y contradicciones sociales del sistema en el que vivimos. Varios países se ha propuesto una moratoria generalizada de las deudas privadas para todas aquellas personas que se haya visto afectadas por la coyuntura de paralización económica por culpa del coronavirus. En el caso español se ha puesto en marcha una moratoria del pago de las hipotecas y desde ayer es el primer país europeo en presentar medidas con respecto a los alquileres.

El discurso que se ha articulado en torno a este decreto incidía particularmente en dar seguridad a inquilinas e inquilinos, así como a los pequeños propietarios. Aunque desde la Vicepresidencia de Asuntos Sociales han mostrado su satisfacción por haber podido darle un perfil “más social” que el inicialmente previsto al texto, las soluciones propuestas por el Gobierno redundan en que la mayor parte de los alquileres se sigan pagando mediante el endeudamiento de las personas en primer lugar y los recursos del Estado en segundo lugar. Son medidas que además no tienen en cuenta la situación de hipertrofia de los precios en el mercado actual. Por ejemplo, si un fondo buitre ha operado un aumento del alquiler del 300% en los últimos años, una quita del 50% mantendría un precio que seguramente aún seguiría siendo excesivo. Como explica Yago Álvarez, se trata de soluciones en falso con respecto a la realidad de la mayoría de hogares.

A pesar de estar muy lejos de lo que se podía esperar de un gobierno progresista, en lo que respecta a los regímenes de alquiler, el decreto anunciado por parte del Gobierno español constituye una excepción con respecto a los demás países del entorno. Pasemos revista a los demás países: en Italia se planteó la suspensión del pago de intereses en las hipotecas y ha facilitado el pago de los alquileres comerciales. Desde el 28 de marzo la suspensión concierne la totalidad de las hipotecas, que podrá extenderse, según los casos, hasta 18 meses. En Alemania se han anunciado que no se expulsará a las y los inquilinos y que tampoco se podrán rescindir los contratos ni podrá haber subidas en los alquileres, pero no se ha mencionado hasta la fecha ningún tipo de medida con respecto a la necesidad de una moratoria o condonación. En Francia, el Gobierno ha aprobado una moratoria para los alquileres de locales comerciales de autónomos y pequeños empresarios, que se traducirá en un pago fraccionado (sin recargos) de los meses que se hayan dejado de pagar. Con respecto a las inquilinas e inquilinos se han suspendido los desahucios por impago de alquileres, y el Gobierno hace un “llamamiento” a que los propietarios de las viviendas sean comprensivos y magnánimos, para así poder suspender eventualmente el pago de alquileres. Pero, por el momento, ninguna medida ha sido adoptada en este sentido (exceptuando una moratoria a los alquileres de las residencias estudiantiles), lo cual redunda en la desesperación de muchas personas que se encuentran actualmente en “paro técnico”. Igualmente, en Bélgica tampoco se plantea una suspensión del pago de estas hipotecas. Muchas de las y los inquilinos en toda Europa van a verse en situaciones límite (mayores que las que ya se estaban viviendo), teniendo que elegir entre gastos esenciales o acabando por endeudarse para cubrirlos.

¿Cómo se explica la actitud diferenciada en la mayoría de países según el régimen habitacional?

Empecemos por recordar que el mercado inmobiliario ha sido un punto de apoyo esencial para el capital financiero en los últimos cuarenta años. Esto se debe a que el mercado hipotecario es particularmente propicio para la financiarización. Expliquemos este proceso: a partir de las deudas generadas para la compra de una vivienda, los mercados financieros han ido creando, sobre la base de un mismo bien, toda una serie de artilugios financieros con tal de poder seguir generando nuevos mercados en los que los capitales financieros pudiesen seguir invirtiendo. Por una parte, se aseguraba una extracción de riquezas continua mediante la sujeción de muchas personas a una deuda hipotecaria, y por otra, la apertura de un sinfín de mercados secundarios y de productos derivados mediante los cuales se podía especular y generar amplios beneficios. El conjunto de este entramado sobrevivía gracias a la creación perpetua de capital ficticio, siendo así especialmente sensible a las lógicas especulativas (como vimos hace una década).

A menudo, para evidenciar algunas de las disfunciones de este modelo de creación de beneficios, se hace referencia al desajuste entre economía financiera y economía productiva (también llamada economía real). Pues bien, en este desajuste, el mercado hipotecario ocupa un papel clave, habiendo permitido durante 40 años la absorción de excesos de capital a la par que disciplinaba a millones de trabajadoras y trabajadores mediante el mecanismo de la deuda. La capacidad de crear capital (ficticio) y beneficios a partir de este mercado ha sido una de las palancas que explican cómo el capital financiero no es que haya dejado de obedecer a las leyes de la “economía real”, sino que es la ha puesto bajo su mando. Así, la contradicción histórica en cuestión de la vivienda por su doble carácter: el ser a la vez un bien esencial y por otro una mercancía, no ha hecho más que agudizarse en las últimas décadas. Un proceso que, por cierto, se ha acelerado desde la última crisis.

Hasta hace relativamente poco tiempo seguía presente en el imaginario colectivo la idea de que, si bien es cierto que la especulación inmobiliaria fue el detonante de la crisis de 2008, desde entonces las dinámicas especulativas habían dejado de ser el motor del mercado inmobiliario. Las diversas operaciones de rescate a la banca y depuración de sus balances venían a corroborar esta idea. Nada más lejos de la realidad: las medidas que se han ido tomando en materia de regulación bancaria con el objetivo de evitar que se multiplicasen los préstamos tóxicos y de alto riesgo, han reforzado la posición de todos aquellos actores no bancarios y que no responden a las mismas regulaciones que los bancos. Como mostramos anteriormente, las políticas monetarias propuestas por el BCE y las regulaciones impuestas a los bancos promueven que se continúe con la especulación desde la “banca en la sombra”.

Manuel Gabarre explica en su libro Tocar fondo: la mano invisible detrás de la subida del alquiler (Traficantes de Sueños, 2019), que la inserción de fondos de inversión, también llamados fondos buitre, fue ampliamente apoyada desde el Estado, ya sea con la venta directa de VPO a estos fondos, como sobre todo mediante la Sareb. El objetivo de esta última no ha sido más que el de colocar aquellos activos tóxicos que se habían comprado a la banca tras el 2008 en el “mercado secundario”, es decir, a otros actores financieros como los fondos de inversión. De entre ellos, los fondos especulativos (los buitres), como CBRE, BlackStone o Apollo, han tenido un papel primordial. Estos actores han centrado su actividad en el arrendamiento de las viviendas adquiridas, teniendo una incidencia nefasta en los mercados de alquiler en el Estado. Lejos de haberse mitigado, la financiarización del mercado inmobiliario se ha multiplicado en los últimos diez años, y lo que era una operación de saneamiento de la banca en realidad se ha convertido en la expropiación del acceso a una vivienda digna para la mayoría.

Un bien y dos maneras de hacer negocio

Un mismo bien (la vivienda), puede tener dos comportamientos diferentes según el tipo de extracción de riqueza que se opere sobre ellos (hipoteca o alquiler). Hemos mostrado cómo el mercado hipotecario es el centro de la neurálgico de muchas de las actividades especulativas. La perspectiva del impago de la deuda (aunque sea parcial) implica la caída de todo el castillo de naipes construido sobre la vivienda (uno de los detonantes de la anterior crisis hipotecaria). A pesar de que el mercado inmobiliario funciona bajo la premisa de que “a cuanto más riesgo, más beneficio”, el impago efectivo de miles de hipotecas por más de dos meses podría implicar un cambio de calificación a préstamos basura (Non performing loans en inglés) haciendo que se desplome su valor. Y, aunque el BCE ha avisado que hará la vista gorda con respecto de la provisión necesaria de los bancos con respecto a los créditos concedidos, más vale una moratoria de esta deuda que correr el riesgo de impago, que haría derrumbarse a los mercados financieros. Por ello, más que una medida social por parte de los capitales inmobiliarios, deberíamos hablar de una medida de autoprotección de estos mismos capitales para poder seguir extrayendo riquezas más adelante.

Más que una medida social por parte de los capitales inmobiliarios, deberíamos hablar de una medida de autoprotección para poder seguir extrayendo riquezas más adelante

En el mercado del alquiler, un impago afecta directamente a la fuente que genera beneficio. A pesar de que los márgenes de progresión en mercado de alquiler ya no siguen creciendo como lo han hecho en estos últimos años, el capital financiero espera poder mantener las posiciones altamente lucrativas que ha conquistado en este mercado. Y ello en un contexto en el que las grandes tenedoras de pisos están imbricadas en los mercados financieros, una caída de los precios del alquiler también tendría un efecto multiplicado. Aquí es necesario hacer una puntualización, especialmente en lo que respecta al mercado del alquiler español. Si bien es cierto que la gran mayoría de las y los arrendatarios son pequeños y pequeñas propietarias, mientras que proporcionalmente los fondos de inversión sólo ocupan alrededor del 4% del total del mercado. Esto es, no todas y todos los propietarios provienen de los mercados financieros no participan en los mercados valores. Sin embargo, frente a la atomización de las pequeñas propiedades, son los actores financieros quienes tienen la capacidad de marcan el rumbo del conjunto del mercado. En nichos más financiarizados de este mercado, como el del alquiler turístico, las consecuencias de la pandemia del covid19 han demostrado la fragilidad de un mercado basado en viviendas extraídas del mercado de alquiler “clásico” y puestas al servicio de la especulación: la cancelación masiva de reservas ha llevado a una caída de los valores en bolsa de empresas como Travelgenio o Expedia.

En definitiva, la crisis hipotecaria, la falta de capacidad por parte de la población más precarizada de endeudarse para acceder a una vivienda, y las mayores regulaciones bancarias han hecho del mercado del alquiler ha sido un filón en esta última década para los capitales financieros. Un mercado que ha constituido un excelente complemento al mercado hipotecario. La entrada de estos actores en dicho mercado ha acelerado la financiarización de la vivienda y ha alejado su accesibilidad con respecto a la población. La existencia de altos márgenes para obtener beneficios ha propiciado los negocios especulativos con las viviendas en alquiler que los grandes actores financieros como los fondos buitre quieren defender a toda costa.

La crisis del covid19 está siendo utilizada como coartada para hacer pagar a las clases trabajadoras los costes de la recesión que ya ha llegado

La crisis del covid19 está siendo utilizada como coartada para hacer pagar a las clases trabajadoras los costes de la recesión que ya ha llegado. Mientras se intenta limitar al máximo las consecuencias de esta crisis sobre la producción (manteniendo la producción al límite y transformando su paralización en “permisos recuperables”), descarga una parte importantísima de la crisis sobre los espacios de reproducción de la sociedad (con los hogares en primera línea).

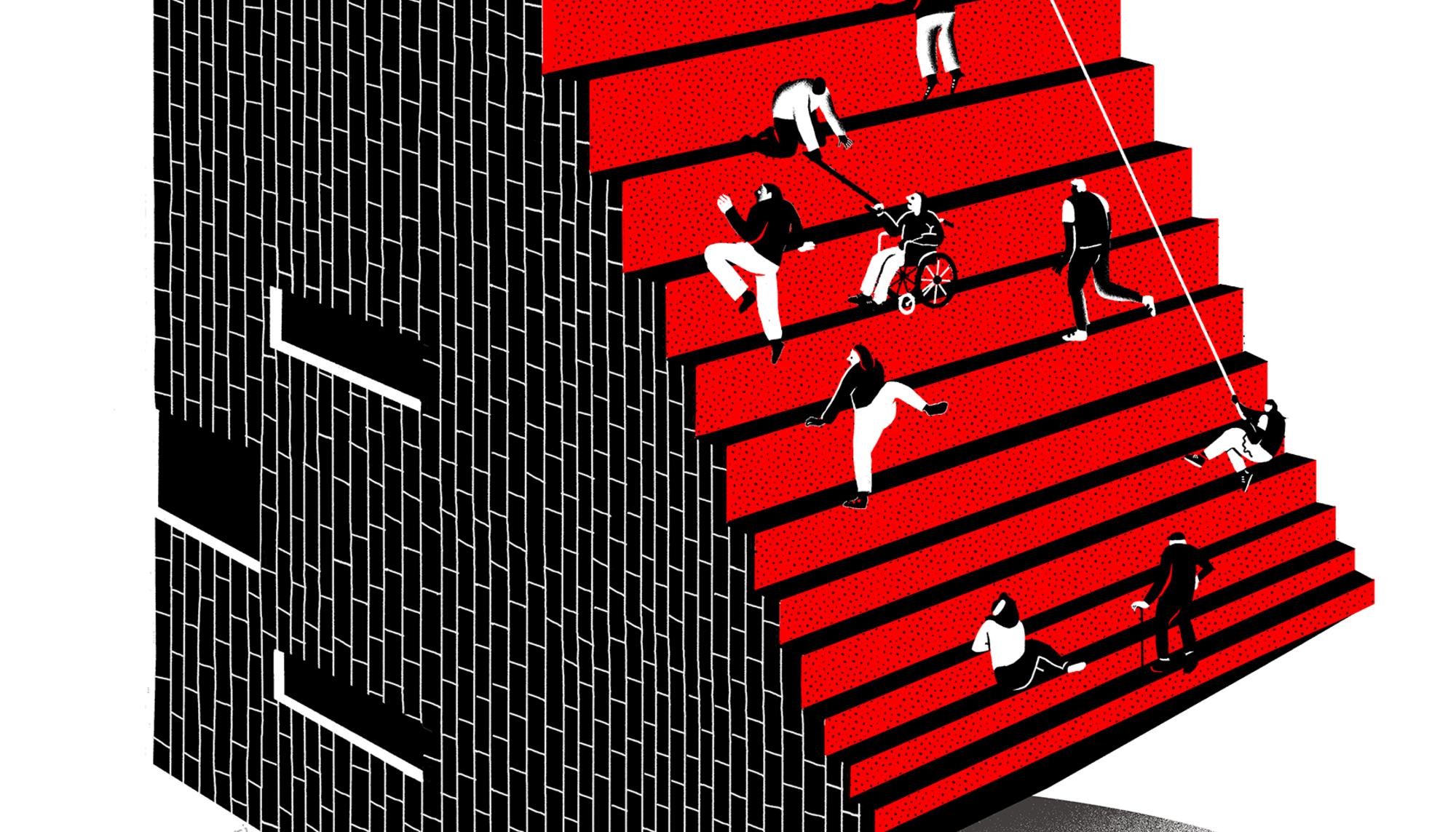

En este contexto, la vivienda nos ha mostrado que su doble papel (bien esencial y mercancía fuertemente imbricada en los mercados financieros) es irresoluble y que, si no se actúa de forma contundente, volverá a ser un multiplicador de los efectos de la crisis en los diferentes países europeos. No se trata únicamente de extraer rentas desde los ingresos disponibles de las clases trabajadoras, sino también su capacidad de dirigir el ordenamiento geográfico y de mantener mecanismos de disciplina social. A esto hay que añadir que las (falsas) soluciones se basan en endeudar a una población que se encuentra ya al límite.

El hecho de que tanto a la banca como a los rentistas se les garanticen sus beneficios será incompatible con cualquier salida mínimamente progresista de la crisis

El hecho de que tanto a la banca como a los actores rentistas se les garanticen en gran medida sus beneficios será incompatible con cualquier salida mínimamente progresista de la crisis. Es necesario seguir exigiendo que paren los abusos y que se reconozca el derecho a la vivienda más allá de la crisis sanitaria. Mientras no se garantice un plan de rescate social de la ciudadanía estará justificado que ésta deje de pagar su alquiler o hipoteca (así como las deudas ilegítimas que promete el decreto del Gobierno). El llamamiento a la huelga de alquileres a partir del próximo 1 de abril es un llamamiento de extrema necesidad. No sólo por mostrarnos que es pertinente responder con radicalidad a la incapacidad del capitalismo de responder a las necesidades de la población, sino porque para muchas y para muchos se trata realmente de decidir si se come o si se paga el alquiler.

Más allá, también será necesario pensar en qué tipo de mercado inmobiliario necesita una sociedad para poder alojarse dignamente. Si para llegar a este objetivo son necesarios los fondos buitre o si preferimos que se cree un polo público de vivienda accesible que esté bajo control ciudadano. Si pensamos que el mercado hipotecario actual es funcional o si es mejor prohibir directamente la titulización de las hipotecas para que el capital ficticio se siga multiplicando. Aprovechemos este momento para plantear estos y otros debates imprescindibles para una salida justa a esta crisis.

Coronavirus

Los grandes propietarios vuelven a ser rescatados, el resto de la ciudadanía vuelve a endeudarse

Las medidas tomadas para proteger a las y los inquilinos se basan en conceder préstamos a los más vulnerables y blindar que los rentistas sigan recibiendo los pagos.

Derecho a la vivienda

El BCE, la banca y los fondos buitres hacen negocio con tu derecho a la vivienda

El cambio de dinámica en el mercado de la vivienda, que insiste en que es más “barato” comprar que alquilar, viene completamente inducido por la voluntad de los fondos buitre de vender una buena parte de sus activos.

Alquiler

Leyes que inflan la burbuja del alquiler

El Plan de Vivienda 2018-2021 es el último episodio de una serie de modificaciones que han beneficiado a los grandes propietarios, bancos y fondos para que una nueva burbuja especulativa tire de la economía.

Para comentar en este artículo tienes que estar registrado. Si ya tienes una cuenta, inicia sesión. Si todavía no la tienes, puedes crear una aquí en dos minutos sin coste ni números de cuenta.

Si eres socio/a puedes comentar sin moderación previa y valorar comentarios. El resto de comentarios son moderados y aprobados por la Redacción de El Salto. Para comentar sin moderación, ¡suscríbete!

.jpg?v=63939867378 2000w)

.jpg?v=63939867378 2000w)